Identification and Development of Local Suppliers for the Argentinian Wind Industry

Darío Caresani[1] (UNAJ-IIyA)

Resumen

La investigación se centra en el análisis de la cadena de valor de la industria de la fabricación de los generadores eólicos, teniendo en cuenta que existen capacidades tecnológicas dentro de la industria argentina para promover el desarrollo y ampliar su capacidad productiva. El análisis se enmarca en el estudio de las consecuencias de la implementación de distintas políticas industriales que los gobiernos argentinos han llevado a cabo en los últimos años. Dicho análisis muestra, que si bien se promovieron la instalación y generación de energías alternativas, se priorizó la instalación de plantas de ensamblado con tecnología madura pero de origen extranjero, privilegiando así las inversiones financieras en detrimento del desarrollo tecnológico local. Se analiza la normativa que da cuenta del incentivo a estas políticas y se muestran las consecuencias.

Palabras Claves: Energía eólica- aerogeneradores- desarrollo industrial

Abstract

The research focuses on the analysis of the value chain in the wind generator manufacturing industry, considering the technological capabilities within the Argentine industry to promote development and expand its production capacity. The analysis is framed within the study of the consequences of the implementation of various industrial policies carried out by the Argentine governments in recent years. This analysis reveals that, although the installation and generation of alternative energies were promoted, the priority was given to the installation of assembly plants with mature but foreign-origin technology, thus favoring financial investments at the expense of local technological development. The regulations incentivizing these policies are examined, and their consequences are highlighted.

Keywords: Wind Power, Wind Turbines, Industrial Development

Introducción

El desarrollo de la energía eólica en Argentina puede dividirse en tres etapas bien diferenciadas acompañadas de distintos marcos regulatorios, como así también de diversos resultados en materia de potencia instalada y participación del entramado productivo y tecnológico nacional.

En la primera etapa la potencia eólica instalada durante la vigencia de la legislación fue de 27,7 MW y los equipos fueron 100% importados. La normativa no fue eficiente en la asignación de beneficios e incentivos suficientes y tampoco se establecieron mecanismos propicios para desarrollar la industria nacional.

En una segunda etapa, la nueva normativa, además de declarar de interés nacional la generación de energía eléctrica proveniente de fuentes renovables, puso en un mismo plano de importancia al desarrollo tecnológico y a la fabricación de equipos para el mismo fin. El resultado de este marco normativo quedó expresado en el programa para desarrollar la generación de electricidad a partir de fuentes renovables (GENREN) con licitaciones de hasta 700 MW eólicos, solo se instalaron tres parques que totalizaron 198,4 MW entregados a la red.

Sin embargo, el porcentaje de participación nacional alcanzó un 31% de la potencia instalada. El parque eólico Arauco SAPEM (La Rioja) incorporó tecnología de la empresa mendocina IMPSA mientras que en Chubut se instalaron aerogeneradores de la firma local “NRG Patagonia” (Parque “El Tordillo”). Durante este período, Argentina llegó a ser el único país de Latinoamérica (aún sigue siéndolo), en desarrollar aerogeneradores homologados internacionalmente, moldes para palas (INVAP) y torres (SICA, Calviño) y toda la parte eléctrica. La importancia de estos equipos es vital en el negocio ya que el aerogenerador representa más de 2/3 de la inversión total de un parque eólico.

El clúster eólico argentino afirma que el sector estaba en condiciones de desarrollar más de un 90% de la cadena eólica y así lo demuestran los molinos instalados en el país, cuyos generadores de tecnología nacional están en funcionamiento y entregando energía a la red. Además, en el año 2013 el ex-Ministerio de Ciencia y Tecnología (MINCyT), lanzó el programa Fondo de Innovación Tecnológica Sectorial de Energía (FITS 2013) , financiando 6 proyectos público-privados en los cuales participaron las empresas mencionadas en vinculación con universidades y con INVAP, empresa que también estaba desarrollando la tecnología de las aspas para acoplarse a los generadores ya desarrollados.

La legislación vigente, ley 27.191 promulgada en octubre del año 2015, que modifica y acompaña a la ley 26.190, establece, al igual que la legislación anterior como primera meta, la participación de la generación de fuentes renovables en un 8% extendiendo el plazo hasta finales del año 2017. Dicho objetivo no fue alcanzado en ese año ni en el 2018, por lo que se extendió el plazo hasta el 2019, con una meta mayor del 12% de la matriz cubierta con fuentes renovables. Una segunda etapa ambiciona un 20% de la matriz eléctrica al año 2025.

En el marco de esta legislación, en el año 2016, se lanza el Programa de Energías renovables Plan Renovar (Rondas 1, 1.5 y 2) y ad hoc (MATer y Res. 202). Los resultados arrojados en dicho plan han sido cuantitativamente superiores a los programas anteriores en cuanto a potencia licitada y también instalada (443,5 MW-eólica-), sin embargo, la intensidad de la participación de la industria local ha sido marginal. Se obtuvo en promedio un componente nacional declarado (CND) de 10,7% para la ronda 1 y 9,5% para la ronda 1.5. Las distintas carteras de gobierno declararon inexistente la fabricación nacional de aerogeneradores tirando por la borda el desarrollo incipiente del sector y la inversión del Estado Nacional en este sentido.

Hasta la fecha, el desarrollo de la industria local resulta restringido a la fabricación de torres en la modalidad de joint venture (GRI-Calviño, Haizea-SICA) y a parte de los componentes de las subestaciones de los parques.

En cuanto a la financiación, luego de la ronda 1.0, se lanzó la “Línea de Financiamiento para el Desarrollo de la Industria Nacional de Energías Renovables” con un cupo de crédito de US$ 200 millones, dispuesto para la adquisición de partes y componentes de origen nacional y hasta un 25% de la obra civil. Con un período de cancelación del préstamo a 7 años.

Metodología

La metodología de la investigación consistió en la recopilación de información de fuentes primarias y secundarias. En el primer caso, se entrevistaron a informantes claves (empresarios, funcionarios, miembros de cámaras empresariales, etc.) para determinar las dinámicas propias del sector y alcanzar una caracterización acabada de la dinámica de los actores que participan en la cadena de valor eólica. Para reforzar y formalizar las entrevistas se accedió a fuentes secundarias como revistas especializadas del sector de bienes de capital, diarios de relevancia nacional y artículos de portales web especializados en el sector de la energía.

Luego de la recopilación de fuentes se clasificó la información en categorías de análisis para mapear las posibilidades de intervención en la cadena de valor que ofrece el marco regulatorio de la ley.

Estado del Arte

Analizando este marco de incentivos, quedan claras las intenciones de poner a competir a las industrias nacionales en desigualdad de condiciones con las extranjeras. En primera instancia, el Fondo para el Desarrollo de Energías Renovables (FODER), funcionó como garantía y no como financiamiento para los fabricantes locales. Posteriormente, esta situación se modificó y dicho Fondo pasó a ser también una herramienta de financiación para los proyectos renovables. Aun así, el periodo de cancelación de los préstamos otorgados por el FODER a los desarrolladores que utilizan componentes nacionales es apenas la mitad de los plazos que ofrece el financiamiento externo a los proyectos foráneos y a tasas mucho más bajas, por lo que el mecanismo es obsoleto para el apalancamiento del sector local y vuelve a destinarse como garantía para la explotación segura de los parques por parte de los importadores.

Vale destacar que a finales del año 2017, se promulgó la Res. 4-E que declara “proyectos críticos” a aquellos adjudicados en ambas rondas, beneficiando a los desarrolladores que no cumplieron los plazos acordados y liberando la importación de aerogeneradores a arancel 0 (cero) bajo el argumento de la no modificación de las “reglas de juego” de las primeras rondas, criterio que se cumple en una sola dirección ya que los desarrolladores no han sido sancionados por el incumplimiento.

Para tranquilidad de los inversores, en la tercera licitación se creó un fondo de garantía extra a través de un endeudamiento de 3.000 millones de dólares. Esto fue así porque para los Power Purchase Agreement (PPA) o Contratos de compra y venta de energía.

De la tercera ronda se ofreció a través de este Fondo la garantía de 3 años de facturación para los proyectos contratados a través de una reserva de 500 millones de dólares.

Para la ronda 2 se registró un crecimiento del CND en los proyectos licitados a 37,2%, este aumento se asocia a un cambio en la normativa. Por un lado, se fija el otorgamiento de un certificado fiscal para los proyectos que cumplan con el 35% del CND hasta el año 2020 con un requerimiento creciente de hasta el 50% en el año 2023. Por otro lado, se calcula que las exenciones representan de 500.000U$S a 1.000.000 U$S por generador. Sin embargo, se aumentó el arancel de 0% a 14% para el aerogenerador completo, el resto de los componentes entrarán sin arancel.

Estas dos condiciones impuestas en la normativa han abierto el camino a las grandes empresas multinacionales de aerogeneradores NORDEX y VESTAS que establecieron filiales locales (en Córdoba y Bs As) para el ensamblado de la góndola y el buje del aerogenerador, fundamentalmente para abastecer al mercado interno. Al incorporar como componentes nacionales la torre (23%), la góndola (10%) y el buje (3%) se supera el 35% del CND permitiendo a las firmas acceder a los beneficios fiscales mencionados anteriormente.

En algunos casos los desarrolladores nacionales no solo han delegado la fabricación sino también el transporte, el montaje electromecánico y la puesta en marcha de los aerogeneradores, firmándose contratos para la operación y mantenimiento de los parques eólicos por plazos de 10 años con empresas extranjeras.

Vale aclarar que los contratos de abastecimiento están fijados en dólares, tienen prioridad de despacho asegurada por la Compañía Administradora del Mercado Mayorista Eléctrico Sociedad Anónima (CAMMESA) en un 100% de la generación de energía y que además los precios del MWh son afectados por un “factor de ajuste anual” de inflación en dólares que inicia en 1,01 hasta 1,40 en el año 2020. Es decir que, en el último año, los precios son 40% más elevados. Sumado a esto existe un incentivo para favorecer la pronta puesta en marcha y operación que inicia con un 15% y que decrece hasta convertirse en negativo hacia el año 2033.

A modo de ejemplo, para un proyecto de la ronda 2.0 con precio ofertado igual a 50 dólares por MWh, que comienza a producir en el año 2019, se recibirá por cada MWh vendido en ese año 60,49 dólares y llegará a un precio máximo de 65,55 dólares por MWh en el año 2032.

En este esquema de incentivos y beneficios fiscales hay que recordar que el Estado Nacional cubre gran parte de los costos del sistema eléctrico y, por consiguiente, los menores ingresos impositivos a causa de los beneficios fiscales resultan en menos fondos para cubrir dichos costos.

Por lo tanto, a tres años y medio de haberse lanzado el RenovAr, la industria nacional dedicada a las energías renovables no convencionales (eólica), sigue sin participar de los beneficios del programa. Hasta el momento, sus grandes ganadores han sido las multinacionales extranjeras, fondos de inversión y algunos pocos apellidos vinculados al negocio energético, y bien vale remarcarlo, al círculo presidencial. A pesar de que las PyMEs argentinas del rubro eólico están capacitadas para ofrecer entre 120-200 MW llave en mano por año (1), los desproporcionados objetivos del RenovAr en materia de integración de renovables intermitentes a la matriz energética (más del 20%) sólo pueden conseguirse si la tecnología, el mantenimiento y la operación de los parques es total o en su inmensa mayoría extranjeras. En otras palabras, el programa “verde” del macrismo se sostiene únicamente gracias a las importaciones y el ensamblado de partes y componentes no-argentinos. Se trata, en efecto, de un programa que siempre ponderó la búsqueda de precios “competitivos” para un puñado de firmas casi todas socias del Poder Ejecutivo por encima del desarrollo y los intereses reales tanto del sector PyME nacional vinculado a las renovables, como del desarrollo tecnológico e industrial nacional.

Siguiendo las recetas energéticas del fundamentalismo ambiental y del Fondo Monetario Internacional (FMI), el macrismo descuidó lo más importante: que el fomento a la instalación y el uso de fuentes renovables (eólica y solar) no puede jamás edificarse sobre la base de relegar el desarrollo tecnológico nacional y el crecimiento de la dependencia tecnológica. A decir verdad, el RenovAr no hubiera funcionado de otra forma, pues como se puede ver, se trata del tradicional modelo importado e impuesto desde los centros de poder de los países centrales que manejan este tipo de tecnologías, escudados todos detrás de la lucha contra el “calentamiento global” y su negocio billonario (para un conjunto de naciones y empresas).

Adjudicatarias de la Ronda 2.0, Fase 1. El 39% de los proyectos (4 de cada 10) quedaron en manos de sendos fondos de inversión estadounidenses y uno británico. Las empresas europeas de energía renovable, detrás. Mientras tanto, el dúo empresarial amigo del presidente Macri, en tercer lugar. La “industria nacional”, finalmente rebajada a “componentes nacionales”, sigue brillando por su ausencia.

Resultados

Propuesta de Integración Nacional

Fue en su tercera ronda (2.0) que el RenovAr se propuso para la energía eólica el objetivo de nacionalizar el 100% del aerogenerador a partir de la fijación de ciertas metas mínimas de integración nacional que permitirían acceder más fácilmente al bono fiscal con altos niveles de participación local.

Considerando que el 70% del componente electromecánico de los parques está representado por los molinos de viento, las metas propuestas por el Ejecutivo fueron las siguientes: a) hasta el 30/06/2020, una integración del 35%; hasta el 31/12/2021, de un 45%; y hasta el 31/12/2023, de un 50%.

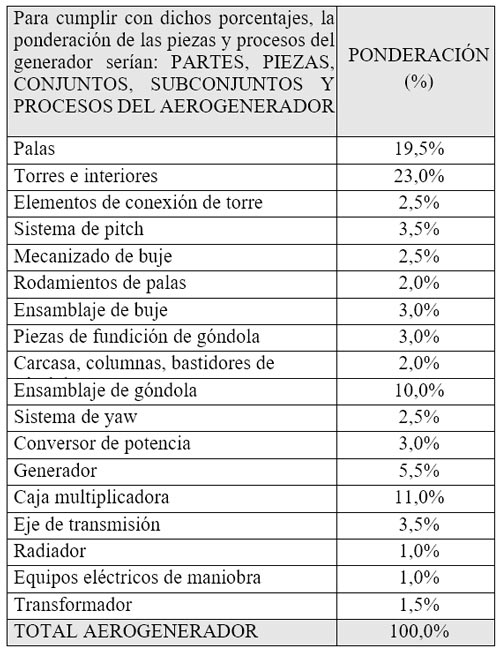

CUADRO 1. PONDERACIÓN PARA PARTES Y PROCESOS DE UN GENERADOR EÓLICO

Fuente: Resolución Conjunta 1-E/2017 – Ministerio de Energía y Minería / Ministerio de Producción

Sin embargo, dejando de lado las capacidades ociosas que se observan en la industria autóctona producto de una serie de factores que van desde la difícil situación competitiva que se genera en el sector hasta las propias limitaciones tecnológicas que experimenta dicha industria para poder acceder a mayores niveles de integración, la realidad marca que el grado de participación nacional predominante en los proyectos ha sido insignificante. ¿Por qué?

Promesas vs. Realidad

Para poder alcanzar el 35% de integración nacional propuesto como base por la administración macrista, el paso a seguir es la construcción local de las torres, el ensamblaje de la góndola y el buje, dado que la Argentina no cuenta con la capacidad industrial de maquinado para fabricar los aerogeneradores que se importan del exterior.

Actualmente, hay cinco empresas en el país con posibilidad de fabricar las torres. Dos de ellas ya se han asociado con empresas internacionales para incorporar el know-how de las mismas, y por ende, los estándares de producción que éstas manejan en el extranjero.

Por su parte, el ensamble de la góndola insume contar con un equipo de gran porte con capacidad de izaje, elementos de apoyo y personal necesario y especializado que tenga las herramientas adecuadas. Algo similar ocurre con el buje, aunque en menores magnitudes. Obviamente, ambos procesos industriales podrían dar lugar al agregado de valor en la cadena de producción.

La Góndola. Es el “corazón” del molino. Allí se encuentran y acoplan los elementos mecánicos que forman parte del generador eléctrico (el rotor, el multiplicador, el generador) y se ubica sobre la torre. Varias de las góndolas de los equipos que se emplazarán en el país son ensambladas con componentes importados por Vestas, empresa recientemente instalada en Argentina.

La realidad descripta marca que ninguno de los dos procesos industriales compromete en modo alguno a la industria nacional. Ésta, al ser de fabricación y no de ensamblaje, podría haber agregado mayor valor y generado más puestos de trabajo en el sector que el mero ensamble de partes y componentes importados.

Sin embargo, las autoridades del RenovAr no parecen estar demasiado preocupadas en integrar las capacidades de las PyMEs locales del sector al devenir de los proyectos. Por el contrario, la industria nacional se ha transformado en un verdadero espectador para los objetivos del programa.

Las ambiciosas metas del programa en materia de incorporación de eólicas y solares a la matriz requieren de equipos y parques que superen ampliamente las capacidades a las que puede responder la industria argentina. Por lo tanto, sólo son posibles de conseguirse vía importación y extranjerización tecnológica.

Dependencia Tecnológica y negocios para los amigos

Esto es así porque las políticas públicas que se han llevado adelante para el desarrollo de las energías renovables en la Argentina a partir de Macri se diseñaron siempre apoyándose de manera preponderante en la visión de los desarrolladores de proyectos y en el negocio eléctrico más que en la faceta industrial y tecnológica.

Ninguna de las autoridades del sector energético ponderó la parte industrial y tecnológica de la cadena de valor del sector, lugar donde se halla el verdadero potencial en materia de generación de puestos de trabajo. Considerando, entonces, la totalidad de componentes industriales que abarca la construcción de un aerogenerador, vale decir que el mayor volumen de creación de valor y trabajo se centra en la góndola, sector donde se alojan la mayoría de los equipamientos y en el que se encuentra el mayor contenido tecnológico del aerogenerador. Desde este segmento se desplegarán luego todos los demás eslabones de la cadena.

Para llegar a dicho punto de partida resulta indispensable que la Argentina comience a transitar un recorrido industrial que involucre el desarrollo de tecnologías y capacidades nacionales que la haga depender paulatinamente menos de las foráneas. Situación que, hasta el momento, no sólo no tiene miras de ocurrir, sino que es precisamente lo contrario.

Las políticas públicas vigentes no dan lugar a los proveedores locales. En efecto, todo el mantenimiento de los equipos eólicos está asociado a las tecnologías de los fabricantes extranjeros, incluida la operación de los parques. Tal es el caso de Ingener, la mayor empresa de ingeniería y construcción de Uruguay en los rubros de generación y transmisión de energía, que firmó con CP Renovables un acuerdo por el cual construirá la infraestructura eléctrica de los parques eólicos de Caputo, La Genoveva I y II.

Cabe destacar, además, que en el caso de la operación de los parques y su monitoreo remoto, la experiencia marca que si la tecnología es importada, el proceso de aprendizaje respecto al comportamiento de los molinos con los vientos locales queda al margen.

Por lo tanto, si el sector de las energías renovables es considerado de manera restrictiva como hasta el presente, se pierde una enorme posibilidad de fomentar mayores oportunidades de desarrollo industrial y empleo de calidad, cuestiones fundamentales si lo que se busca es garantizar mayores niveles de crecimiento económico con inclusión social.

Recomendaciones

La renuncia a fomentar las capacidades existentes locales

En consecuencia, un bajo porcentaje de componente nacional en los proyectos renovables no sólo significa una menor utilización de factores que redunda en una mayor ineficiencia sino también y, sobre todo, la destrucción lisa y llana de empleos y capacidades propias. En otras palabras, significa una deliberada renuncia a desarrollar la tecnología y la industria existentes al interior del país, las cuales sólo necesitan de políticas públicas adecuadas para desplegarse.

Los números se ponen todavía mucho peor si actualizamos los porcentajes con los resultados de las rondas 1.0 y 1.5 del citado programa, que tienen por objetivo incorporar unos 1.244,9 MW de eólicos adicionales al parque generador y en las que no hubo ofertas con tecnología nacional. En este punto, la participación de la industria argentina cae al 3,5 % de la capacidad instalada.

En el Plan RenovAr del fundamentalismo ambiental y de la Cámara de empresas privadas nacionales y multinacionales del petróleo y la electricidad en poder del Ministerio de Energía en la era del macrismo, la industria nacional, la ciencia, la tecnología y el empleo argentinos no sólo no son ninguna prioridad, sino que resultan un escollo, pues tienden a subir los precios promedios. Se explica así que una empresa de casi una veintena, Arauco SAPEM, pueda albergar alguna posibilidad de llevar consigo a industriales y proveedores locales.

Lo anterior resulta paradójico teniendo en cuenta que las empresas de origen nacional -más de 70 en todo el territorio argentino- tienen presencia en prácticamente todos los segmentos de la cadena de valor que van desde la provisión de materiales y fabricación de componentes hasta el desarrollo de proyectos y construcción de parques.

Asimismo, la Argentina es el único país de América Latina que cuenta con tres firmas fabricantes de aerogeneradores de potencia con tecnología propia: NRG Patagonia; IMPSA Wind; e INVAP. (2) ¿Por qué, entonces, la casi totalidad de las ofertas presentadas y seleccionadas en el programa “verde” oficialista incorporaron tan bajo o nulo componente nacional?

Conclusiones

Por un lado, el análisis de la actualidad de las energías renovables en Argentina muestra una evolución positiva en un carácter exclusivamente cuantitativo en lo referido al aumento de la potencia de fuentes renovables para la generación de energía eléctrica. Sin embargo, se puede identificar un abandono de los aspectos cualitativos en cuanto al desarrollo de las capacidades tecnológicas locales.

También es importante señalar que la orientación que tomó el Plan RenovAr pone a los capitales financieros y las multinacionales foráneas como jugadores privilegiados y hace visible un compromiso insuficiente en cuanto a incentivos financieros y valoración para el componente nacional.

En este panorama y teniendo en cuenta la evaluación histórica en el diseño de las normativas nos preguntamos ¿Es necesaria la incorporación de las energías renovables de manera acelerada con una lógica basada en la compulsa de precios? ¿O es conveniente el incremento en la diversificación de la matriz eléctrica en función del desarrollo de capacidades de la industria nacional?

Consideramos la primera opción es inviable por los siguientes factores:

- Se han tomado compromisos hasta el momento por más de US$ 7.000 millones con acreedores internacionales.

- Los incentivos y beneficios para los desarrolladores dejan en condiciones adversas al sector de bienes de capital nacional en franca desventaja frente a las empresas extranjeras.

- La situación de crisis social hace muy compleja una transferencia de los costos a los usuarios ya muy afectados por la suba de las tarifas.

La segunda opción pondría en marcha la industria local que está en condiciones de entregar llave en mano más de 100MW por año. Con posibilidad de alcanzar economías de escala en función de una demanda creciente, sustituyendo importaciones y aliviando así la restricción externa.

De seguir con la dinámica actual se desaprovechará una oportunidad de apostar a la vinculación de los sectores de Ciencia y Técnica (CyT), (Universidades, Laboratorios de I+D, etc.) con el aparato productivo nacional, iniciado en la segunda etapa de la evolución del sector. Así como también, se profundizará la dependencia tecnológica extranjera, evitando la necesaria sinergia entre los sectores que es la estrategia común en los países desarrollados y que se ha postergado históricamente en nuestro país por la falta de un desarrollo estratégico con una apuesta fuerte al desarrollo de la ciencia y la tecnología nacional.

Acordamos con J. Sábato que ya en 1967 afirmaba:

“quedan todavía muchos funcionarios que creen que la investigación es un lujo para los países desarrollados y muchos empresarios que circunscriben su función a adquirir patentes y pagar royalties. Todos aquellos que adoptan esta actitud pasiva, olvidan que la nación que descarte esta tarea corre el peligro de quedar marginada de la historia, ignorando el lenguaje de los países científica y técnicamente más avanzados y ostentando los viejos atributos de la soberanía como meros símbolos formales…”

Si bien se han hecho avances, no los hemos podido aprovechar para fomentar el desarrollo. Tan importante como sembrar molinos eólicos, paneles solares y plantas de generación de energía en base a residuos biomásicos, es generar las tecnologías para hacerlo. Nuestro país tiene capacidad para hacerlo y lo ha demostrado. Lamentablemente, el régimen vigente priorizó grandes proyectos con inversores financieros internacionales que vienen con su tecnología incorporada. Hemos incrementado nuestra generación de energías renovables, tanto como las importaciones de los equipos de producción.

Apostar en esta dirección es apuntar a tres objetivos con una misma bala: más energía, más producción y empleo en el país y mejora en el medio ambiente. Algo fundamental en una etapa de escasez de recursos.

Más allá de las promesas, la práctica del RenovAr muestra que las ofertas seleccionadas y casi todas las presentadas incluyeron una escasa -por no decir inexistente- incorporación de componentes y equipos nacionales. La respuesta está relacionada con la falta de un piso obligatorio de componente nacional que oficie como base para la oferta sumada a los tardíos o inadecuados mecanismos financieros para incentivar la oferta de equipos y componentes argentinos. (3)

El efecto industrializador que ha resultado del programa y sus actuales reglamentaciones legales e impositivas ha sido nulo. Para ser más específicos, la Ley 27.191 de fomento nacional para el uso de fuentes renovables terminó ubicando a las empresas locales como IMPSA o NGR Patagonia en condiciones completamente asimétricas respecto a las empresas y proveedores extranjeros de mucho mayor peso en el mercado, los cuales cuentan con todo el apoyo y los incentivos de sus respectivas naciones.

En consecuencia, los fabricantes locales de aerogeneradores están completamente fuera de juego ya que en el país no se construyen equipos de más de 2 MW y, para poder aumentar el tamaño de los aerogeneradores, se requiere de un mercado que demande, de empresas que inviertan en desarrollar nuevos y potentes modelos y de un Estado que acompañe las iniciativas industriales locales. Nada de ello sucede realmente.

Si el RenovAr puede caracterizarse, entonces, como un programa que busca fomentar la instalación de capacidad de generación eólica, esto es, acrecentar la participación de esta fuente en el entramado energético nacional, en modo alguno puede entenderse como un plan que procure el desarrollo de las capacidades de la industria nacional, el empleo de calidad y un desarrollo tecnológico autóctono. No cuenta ni con acciones, ni herramientas, ni instituciones que así lo garanticen.

Si bien es cierto que formalmente se ofrecen incentivos para la instalación de equipos con componentes nacionales, el punto de partida que supone -no considerando la posición periférica y dependiente del país que oficia como núcleo del problema en materia de atraso tecnológico- y las herramientas que propone -querer implantar o copiar respuestas que sólo funcionan en el “Primer Mundo” y que no salvan las limitaciones estructurales locales- poco se adecuan al esquema de negocios del sector, a la realidad del país y a sus problemas.

Así las cosas, el sendero propuesto por el RenovAr a la fecha es el de una mayor desindustrialización, un más alto desempleo y una pérdida más grande de las capacidades y tecnologías nacionales en pos de conseguir “precios competitivos”, por supuesto, para beneficio de un puñado de empresas socias del Poder Ejecutivo.

Glosario

(1) Por entrega de plantas “llave en mano” se entiende que tanto la ingeniería básica de proceso, de control y de detalle como la fabricación de equipos, montaje y puesta en marcha de plantas completas son de origen nacional.

(2) NRG Patagonia es una empresa líder nacional y referencia para el desarrollo de una industria eólica de vanguardia, con fines comerciales y ambientalmente sustentables y desarrollos tecnológicos propios. Actualmente comercializa en el país su modelo NRGP 64 1500, un aerogenerador de 1500 kW de potencia nominal, con una altura al núcleo de palas de 70m y un diámetro de rotor de 64m con sistema de regulación de paso de palas. Asimismo, y aprovechando la estructura reforzada de este equipo Clase I+, NRG dispone de un Clase II con un rotor de 77m de diámetro y de un Clase I con rotor de 70m. NRG Patagonia está desarrollando también un modelo de aerogenerador NRGP 821,5MW Clase II para sitios de velocidades medias de 8 m/s. Se trata de una turbina de velocidad variable con un generador doble alimentado, con control de paso de palas, una altura de torre de 80m de altura y un rotor de 82m de diámetro.

IMPSA es una empresa de proyección mundial reconocida desde hace años por sus turbinas hidráulicas y por sus grúas para containers. En la actualidad produce localmente turbinas eólicas de equipos de 2 MW para todo tipo y clase de vientos, de diseño propio, contando con la homologación internacional requerida. Actualmente, cuenta con una fábrica ubicada en la provincia de Mendoza con capacidad para fabricar 150 aerogeneradores por año.

INVAP desarrolla hasta el momento aerogeneradores de baja y media potencia. La empresa está muy avanzada en el desarrollo de un aerogenerador Clase I EOLIS 15 de 1,5 MW para vientos intensos, una turbina que resultará especialmente útil para las regiones centro y sur de la Patagonia y la Costa Atlántica de la provincia de Buenos Aires. INVAP también tiene previsto desarrollar otro modelo de aerogenerador de 2 MW de potencia, apto para vientos Clase II que son menos intensos que los patagónicos.

(3) Respecto a lo anterior, debe tenerse en cuenta que las inversiones de este tipo recién se recuperan en períodos de 15 años y que, en el mejor de los casos, las herramientas financieras locales obligan a amortizar la inversión en la mitad de tiempo del que lo hace la competencia extranjera.

Referencias bibliográficas

- Agüero, J. P. (2017), “Estado eólico actual de la Argentina”, presentación realizada en viento & energía Expo Argentina 2017, 9 y 10 de agosto, Buenos Aires, Facultad de Ingeniería de la Universidad de Buenos Aires.

- Aguilar, S. (2014), “La promoción de energías renovables en Argentina: el caso genren”, Puentes, vol. 15, N° 5, Ginebra, Centro Internacional para el Comercio y el Desarrollo Sostenible.

- Cader [Cámara Argentina de Energías Renovables] (2015), La hora de las energías renovables en la matriz eléctrica argentina, Buenos Aires

- Cader. (2017), El año de las energías renovables, Buenos Aires, Cader. Cammesa (varios años), Informes Anuales, Buenos Aires. Decreto 471/17.

- Fabrizio, R. (2016), “Análisis tecnológicos y prospectivos sectoriales. Prospectiva tecnológica al 2025 del complejo industrial de bienes de capital”, Buenos Aires, Ministerio de Ciencia.

- Fernández (2010), Estado de la Industria Eólica en Argentina 2009, Buenos Aires, Cader. Verre, V. (2017), Fernández, C. (2011), “La energía eólica en la provincia de Buenos Aires: el rol de las políticas públicas para su promoción”, Estudios Económicos, vol. xxviii (N. S.), N° 57, julio-diciembre, pp. 1-31.

- Fundación Bariloche (2009), Energías renovables: diagnóstico, barreras y propuestas, Bariloche, Fundación Bariloche.

- Giralt, C. (2011). Energía eólica en Argentina: un análisis económico del derecho. Letras Verdes, 9, pp. 64-86.

- Giralt, C. (2011), “Energía eólica en Argentina: un análisis económico del derecho”, Letras Verdes, N° 9, mayo septiembre, pp. 64-86.

- González Longatt, F. (2008), “Normativa iec 64100-1: Modelado de viento en condiciones normales”, parte I, reporte de investigación, mimeo.

- Gubinelli, G. (2017), “Ministerio de Energía firma los primeros contratos de energías renovables de la ronda 1.5”, Energía Estratégica. Disponible en Guiñazú Fader, E. (2015), “Impsa, Energía Eólica Tecnología, situación actual, oportunidades para la industria”, presentación en seminario “El futuro de la industria eólica en Argentina”, organizado conjuntamente por la Facultad de Ingeniería de la UBA y el Clúster Eólico Argentino, Buenos Aires, 11 de noviembre 2017.

- Guiñazú Fader, E. (noviembre de 2015), IMPSA, Energía Eólica Tecnología, situación actual, oportunidades para la industria. Seminario El futuro de la industria eólica en Argentina, llevado a cabo por la Facultad de Ingeniería de la Universidad de Buenos Aires y el Clúster Eólico Argentino. Buenos Aires, Argentina.

- Kind, S. (2017), “Energías renovables en Argentina. Oportunidades, desafíos, acciones”, presentación realizada en viento & energía Expo Argentina 2017, 9 y 10 de agosto, Buenos Aires, Facultad de Ingeniería de la Universidad de Buenos Aires. Klitenik, F., P. Mira y P. Moldovan (2009), “El Mercado Eléctrico Argentino”, nota técnica N° 22, Informe Económico 70, Buenos Aires, Ministerio de Economía y Finanzas Públicas de la Nación.

- Klitenik, F., P. Mira y P. Moldovan (2009), “El Mercado Eléctrico Argentino”, nota técnica N° 22, Informe

- Económico 70, Buenos Aires, Ministerio de Economía y Finanzas Públicas de la Nación.

- Lengyel, M., C. Aggio, A. Erbes, D. Milesi, L. Gil Abinader y A. Beccaria (2014), “Asociatividad para la innovación con alto impacto sectorial: congruencia de objetivos entre las áreas programática y operativa de los Fondos Sectoriales”, Buenos Aires, CIECTI 142 INNOVACIÓN Y MARCOS REGULATORIOS EN ENERGÍAS RENOVABLES: EL CASO DE LA ENERGÍA EÓLICA…

- Margulis, D. y L. Calabresi (2015), “El sector eléctrico argentino: situación y perspectivas a mediano plazo”, Reporte Anual IDEAR Desarrollo 2015, Buenos Aires.

- Ministerio de Energía (2018), “Energía eólica: una oportunidad para la industria nacional”

- Parrilli, M. D., E. Álvarez, A. Elola, U. Lorenz y R. Rabellotti (2012), “Análisis de la cadena de valor de la industria eólica vasca: oportunidades y ámbitos de mejora”, Orkestra, Instituto Vasco de Competitividad. ren21 (Renewable Energy Policy Network for the 21st Century) (2016), “#2ª

- Parrilli, M. D., Álvarez, E., Elola,A., Lorenz, U. y Rabellotti, R. (2012). Análisis de la cadena de valor de la industria eólica vasca: oportunidades y ámbitos de mejora. Bilbao: Orkestra-Instituto Vasco de Competitividad.

- Roger, D. (2017), “Propuesta para el desarrollo de la industria eólica argentina. Ecosistema competitivo para el desarrollo de la industria eólica nacional”, Buenos Aires, CIPIBIC, Clúster Eólico, mimeo. Soares, M., S. Kind y O.

- Res. Conj. 1-E/2017 (MiEM y Prod) y el Decreto 814/2017 La primera legislación para el desarrollo de las energías renovables en el país nació con la Ley 25.019: “Régimen nacional de energía eólica y solar” (1998). A raíz del magro desarrollo anterior, en el año 2006, se impulsa la Ley 26.190.

- Resoluciones conjuntas 123/2016 y 313/2016 de los Ministerios de Producción y el de Energía y Minería. A partir del Decreto 471/17. Para todas las tecnologías de generación: Eólica, Solar, Bioenergías y PAH. Res. Conj. 1-E/2017 (MiEM y Prod) y el Decreto 814/2017.

Notas:

[1] dariocaresani@mail.com